Sådan udregner du Weighted Average Cost of Capital (WACC)

25 Apr 2024

Weighted Average Cost of Capital (WACC), eller vægtede gennemsnitlige omkostning af kapital, er en udregning, som beskriver hvor meget virksomheden skal tjene, for at kunne afvikle gæld og holde deres aktiver kørende. Essentielt beskriver WACC virksomhedens helbred.F.eks. hvis en virksomhed giver et afkast på 20%, og har en WACC på 11%. Det betyder at virksomheden giver 9% afkast på hver krone, som virksomheden investerer. Med andre ord så skaber virksomheden 9 ører værdi for hver krone brugt. Er forholdet mellem afkast og WACC omvendt, betyder det at virksomheden mister værdi, og at din investering er bedre tjent et andet sted.

Formlen for WACC

Formlen for WACC ser sådan her ud:WACC = (Rd * (D / V) * (1 - Tc)) + ((E / V) * Re)

Herunder er de forskellige variable i formlen beskrevet:

| D | Markedsværdi af selskabets gæld |

| E | Markedsværdi af selskabets egenkapital |

| V | Samlet investeret kapital, hvilket svarer til E + D |

| D / V | Procentdel af samlet investeret kapital, der er gæld |

| E / V | Procentdel af samlet investeret kapital, der er egenkapital |

| Rd | Omkostninger til gæld |

| Re | Omkostninger til egenkapital) |

| Tc | Selskabets skattesats |

Sådan udregnes værdierne

Lad os gå igennem et eksempel, hvor værdierne bliver udregnet for en virksomhed. Værdierne som bliver brugt, er dem som er tilgængelige mens artiklen blev skrevet. Man bruger selvfølgelig bare de nyeste tal, som er tilgængelige.Vi har valgt, at tage udgangspunkt i virksomheden Apple (NASDAQ:AAPL), men alle tal kan findes på samme måde for alle virksomheder, som har offentlig regnskab. Værdierne, som er blevet brugt til eksemplet her, kan findes på f.eks. Yahoo! Finance eller hos Morningstar.

Omkostninger til egenkapital

Denne værdi udregnes, ved at kigge på dividender henover årene. Vi starter med, at finde hvad virksomheden har udbetalt af dividender. For Apple ser det således ud:| 2017 | 2016 | 2015 | 2014 | 2013 | |

| Divinder udbetalt | $12.769.000.000 | $12.150.000.000 | $11.561.000.000 | $11.126.000.000 | $10.564.000.000 |

| Antal aktier | 4.915.140.000 | 4.915.140.000 | 4.915.140.000 | 4.915.140.000 | 4.915.140.000 |

| Dividend per aktie | $2,60 | $2,47 | $2,35 | $2,26 | $2,15 |

Til sidst udregnes værdien, ved at tage den estimerede dividende per aktie, divideret med den nuværende aktiekurs, og herefter tillægge vækstraten. Dette ser sådan her ud:

($2,70 / $182) + 5,15% = 6,63%

Hvilket vil sige en omkostning til egenkapital på 6,63%.

Omkostninger til gæld

Den udregnes ved, at finde 3 forskellige tal fra årsregnskaberne over de seneste to år. Det første tal som skal findes hedder “Short/Current Long Term Debt”, og beskriver hvor meget firmaet skal betale i løbet af de næste 12 måneder på sin langsigtede gæld. Det næste tal er “long term debt”, som er gæld, der har en løbetid på mere end et år. Det sidste tal som skal bruges, hedder “interest expense”, og beskriver, hvor meget firmaet har afviklet på sin gæld i løbet af året.I Apple's regnskab for 2016 og 2017 ser det sådan her ud (husk at tallene på Yahoo vises i tusinde):

| 2017 | 2016 | |

| Short/Current Long Term Debt | $18.473.000.000 | $11.605.000.000 |

| Long Term Debt | $97.207.000.000 | $75.427.000.000 |

| Interest Expense | $2.323.000.000 | $1.456.000.000 |

| 2017 | 2016 | |

| Total gæld | $212.887.000.000 | $162.459.000.000 |

| Gennemsnitlig rentesats | 1,24% | 1,04% |

Selskabets skattesats

At finde skattesatsen, er ret ligetil. På virksomhedens “income statement” skal der findes to tal: “income before tax” og “income tax expense”. Det første tal beskriver virksomhedens indkomst før skat, og det sidste tal beskriver, hvor meget skat de har betalt. Tager man den skat de har betalt, og dividerer det med deres totale indkomst, så får man skattesatsen. Tallene der skal findes, samt resultatet af udregning kan ses herunder:| 2017 | 2016 | |

| Income Before Tax | $64.089.000.000 | $61.372.000.000 |

| Income Tax Expense | $15.738.000.000 | $15.685.000.000 |

| Gennemsnitlig skatteprocent | 24,56% | 25,56% |

Markedsværdi af selskabets egenkapital

Markedsværdien af selskabets egenkapital findes ved, at gange antallet af aktier med den nuværende aktiekurs. Antallet af aktier findes typisk under ekstra information, hvor det står som “Shares Outstanding”. Tallene og resultatet kan ses herunder:| Shares Outstanding | 4.920.000.000 |

| Aktiekurs | $182 |

| Markedsværdi af egenkapital | $895.440.000.000 |

Samlet investeret kapital

For at finde den samlede investede kapital, så lægger man markedsværdien af egenkapitalen og den totale gæld sammen. I vores tilfælde vil dette være:Samlet investeret kapital = $895.440.000.000 + $212.887.000.000 = $1.108.327.000.000

Herfra kan vi udregne hvilken procent henholdsvis egenkapital og gæld udgør af dette beløb. Det gøres sådan her:

Procent egenkapital = $895.440.000.000 / $1.108.327.000.000 = 80,79%

Procent gæld = $212.887.000.000 / $1.108.327.000.000 = 19,21%

Udregning af WACC

Når alle værdierne er blevet udregnet, så er det blot et spørgsmål om, at udregne formlen. Hvis vi fortsætter vores eksempel med Apple, så ser det sådan her ud:WACC = 1,24% * 19,21% * (1 - 24,56%) + (80,79% * 6,63%) = 5,54%

Enkelte værdier i udregningen er ikke præcise, men estimerede og den information, som man finder, kan være forskellig fra rapport til rapport. Resultatet af udregningen er derfor ikke eksakt, og det betyder, at man ikke skal bruge WACC som et endeligt værktøj til at investere, men som en indikation af virksomhedens retning i sammenspil med andre faktorer.

Husk! Lav altid din egen research, før du investerer.

Relateret indhold

Gordon's dividende vækstmodel

Udgivet 2024-04-25

Investering

Teknisk analyse

Gordon's dividende vækstmodel er en model til teknisk aktie analyse. Er aktien billig, eller er den for dyr? Få svaret med modellen.

Læs indlægget →

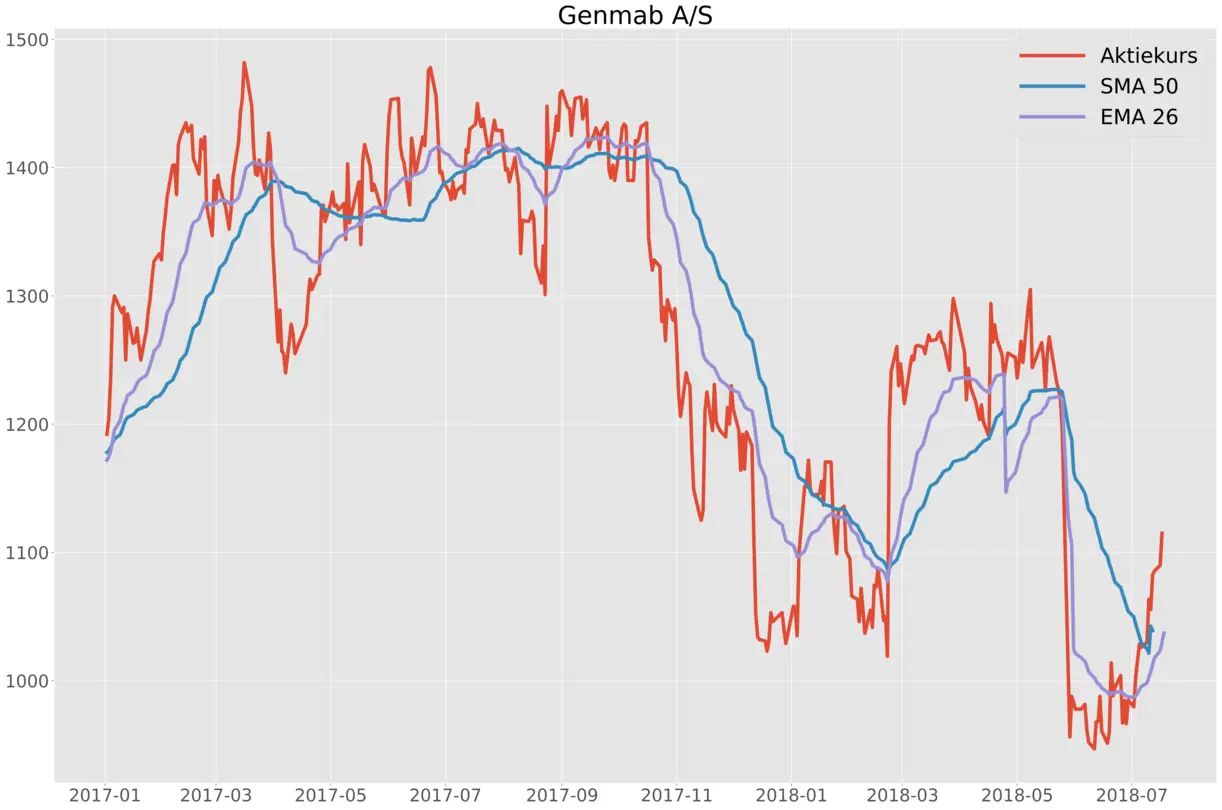

Exponential Moving Average

Udgivet 2024-04-25 — Opdateret 2024-05-02

Investering

Teknisk analyse

Exponential Moving Average er en teknisk indikator, som beskriver aktietrenden, ligesom Simple Moving Average.

Læs indlægget →

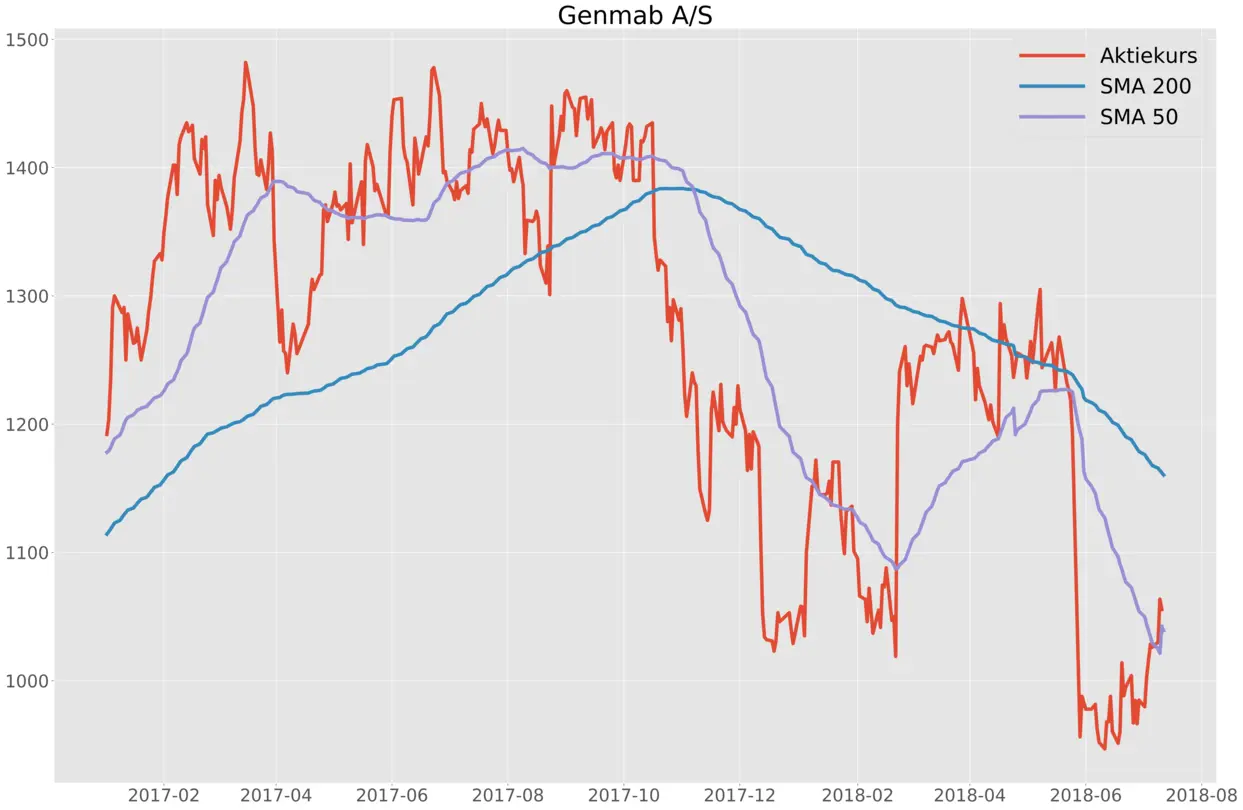

Simple Moving Average - en indikator for aktietrend

Udgivet 2024-04-25 — Opdateret 2024-05-02

Investering

Teknisk analyse

Simple Moving Average er et glidende gennemsnit for en akties kurs. Denne tekniske indikator kan brgues til at finde trenden.

Læs indlægget →